Participer à l'activité du coffre au trésor chanceux sur la plateforme, et une récompense maximale de 50 000 USDT peut être ouverte !

Description de l'activité:

Les Stablecoins ont été créés pour créer un actif qui possède tous les avantages d’une crypto-monnaie mais avec une valeur constante dans le temps et ce qui les différencie des autres crypto-monnaies telles que le bitcoin, connues pour la volatilité de leur prix. Les stablecoins les plus populaires sont arrimés 1:1 au dollar américain, tandis que d’autres sont arrimés à l’or ou même à d’autres cryptocurrences.

Participer à l'activité du coffre au trésor chanceux sur la plateforme, et une récompense maximale de 50 000 USDT peut être ouverte !

Description de l'activité:

Que sont les stablecoins et quelle est la liste

Les stablecoins sont des crypto-monnaies conçues pour maintenir une valeur stable, ce qui les différencie des autres crypto-monnaies telles que le bitcoin, connues pour la volatilité de leur prix.

La plupart des crypto-monnaies, telles que le Bitcoin ou l’Ether, sont des actifs dont le prix peut changer brusquement parce qu’ils sont simplement guidés par l’offre et la demande.

Cette situation est très attrayante pour certaines personnes, car elles visent à gagner de l’argent grâce à ces variations de prix. Mais ils peuvent aussi perdre beaucoup.

Les Stablecoins ont été créés pour créer un actif qui possède tous les avantages d’une crypto-monnaie mais avec une valeur constante dans le temps.

En d’autres termes, les stablecoins sont une solution de marché à la volatilité des crypto-monnaies.

Les stablecoins ou crypto-monnaies stables sont un type d’actif numérique dont la valeur est liée à celle d’un autre actif par une relation de parité.

Les stablecoins les plus populaires sont arrimés 1:1 au dollar américain, tandis que d’autres sont arrimés à l’or ou même à d’autres cryptocurrences.

La première crypto-monnaie stable a été Tether (USDT), créée par la société Tether Limited. Elle est entrée en bourse en octobre 2014 et était jusqu’en 2018 la seule de son genre, ce qui lui a permis d’accaparer l’ensemble du segment.

L’émergence de DAI, issue du projet MakerDAO, a résolu l’un des plus gros problèmes de Tether : la confiance.

À partir de là, des stablecoins ultérieurs tels que l’USD Coin (USDC) ont montré des signes de consolidation de l’utilisation de ce type de “crypto-monnaie”.

Tout en conservant sa parité avec la monnaie américaine, le DAI n’est pas adossé à des dollars mais à une autre crypto-monnaie : lorsqu’une personne veut créer un DAI, elle doit mettre un autre token en garantie, généralement de l’ETH.

Le DAI fonctionne avec plusieurs mécanismes qui compensent son offre et sa demande de sorte qu’il a toujours la même valeur : un dollar américain.

Cela se fait par le biais d’un contrat intelligent fonctionnant sur la blockchain Ethereum, ce qui lui permet de fonctionner de manière automatique et décentralisée.

En cas de forte instabilité du marché, le contrat intelligent active un mécanisme de rétroaction.

Lorsque le prix tombe en dessous d’un dollar, une taxe est créée qui récompense les détenteurs de DAI et décourage la création de nouveaux DAI.

Inversement, lorsque le prix augmente, la création de nouveaux DEI est incitée par une baisse de la redevance.

Dans le modèle USD Coin, pour chaque USDC émis, il y a un dollar sur un compte de banque de réserve, et la proposition est que cette parité sera toujours maintenue.

Ce jeton, contrairement à DAI, nécessite la confiance que le nombre de dollars dans la réserve correspond au nombre de jetons en circulation.

Pour maintenir cette confiance, le consortium Centre (Coinbase et Circle, les sociétés à l’origine de l’USDC) a engagé des auditeurs externes pour vérifier que les montants des jetons correspondent aux réserves.

Tether est une crypto-monnaie non réglementée qui est émise sur la blockchain Bitcoin via le protocole Omni Layer.

Il vous permet de stocker, d’envoyer et de recevoir des jetons numériques de personne à personne, dans le monde entier, instantanément et en toute sécurité, pour une fraction du coût de toute autre solution.

USD Coin est une ressource de transaction rapide et sécurisée pour les paiements privés en crypto-monnaies en peer-to-peer qui peuvent être effectués par des particuliers ou des détaillants du monde entier.

Porté par un effort communautaire de base, il deviendra un réseau de paiement privé décentralisé adopté à l’échelle mondiale.

Paxos est représenté comme une société fiduciaire, réglementée par le département des services financiers de l’État de New York.

Le jeton Paxos PAX est le premier actif numérique émis par une institution financière et est entièrement garanti par des dollars américains.

Libra est une monnaie stable créée par Facebook. La mission de Libra est de mettre en place une monnaie mondiale simple et une infrastructure financière qui donne du pouvoir à des milliards de personnes. https://cryptoast.fr/?s=Libra&x=8&y=14

Gemini Dollar est le premier stablecoin réglementé au monde, qui associe la qualité de crédit et la stabilité des prix du dollar américain à la technologie blockchain et à la surveillance des régulateurs de l’Union européenne.

STASIS EUROS est un stablecoin avec collatéral conçu pour devenir l’épine dorsale de la cryptoéconomie.

Le jeton EURS est un actif financier virtuel conçu pour refléter numériquement l’euro, à condition que sa valeur soit liée à la valeur de sa garantie. Cela permet de contenir l’extrême volatilité inhérente à de nombreuses crypto-monnaies.

Les stablecoins sont un type de cryptomonnaies dont l'objectif est de suivre le cours d'un actif tel qu'une monnaie fiat comme le dollar et l'euro ou d'autres actifs tangibles. Leur but est d'apporter de la stabilité et de la confiance au marché. Les stablecoins sont parvenus avec les années à se hisser en tant que pilier majeur de l'industrie, découvrons donc ensemble les tenants et les aboutissants ainsi que les différentes approches que prennent les stablecoins.

L'un des plus gros freins à l'adoption des cryptomonnaies a toujours été la grande volatilité de ce marché. C'est dans ce contexte qu'interviennent les stablecoins.

Un stablecoin, ou monnaie stable en français, est un type de cryptomonnaie qui tente d'apporter de la stabilité à ce marché très volatil. Il combine les avantages d'une cryptomonnaie avec la stabilité-prix des monnaies fiat traditionnelles.

Pour ce faire, il suit le cours d'un actif de la finance traditionnelle. Dans la majorité des cas, cet actif est une monnaie fiat, le dollar, mais il en existe qui suivent le cours de l'euro, du yen japonais ou encore de la livre sterling.

Il peut également suivre le cours de divers actifs plus tangibles tels que l'or, le pétrole ou encore d'un portefeuille immobilier.

De nombreux stablecoins existent et nous pouvons les classer dans trois catégories principales qui seront détaillées dans cet article :

La valeur d'un stablecoin est censée rester constamment égale à l'actif auquel il est adossé. En principe, un stablecoin suivant le cours du dollar doit toujours valoir 1 dollar, et ce peu importe la valeur du Bitcoin ou l'état du marché dans son ensemble.

Vous pouvez retrouver cet article au format vidéo si vous le souhaitez :

De nombreux stablecoins sont devenus des incontournables de l'écosystème des cryptomonnaies, ceux-ci occupant de nombreuses places dans le classement des crypto-actifs les plus capitalisés.

En voici les principaux à l'heure de l'écriture de ces lignes (avril 2022), accompagnés de leur capitalisation :

Le classement est largement dominé par l'USDT, l'USDC et le BUSD, qui sont tous 3 des stablecoins centralisées. Le BUSD est toutefois talonné par l'UST de la blockchain Terra, un stablecoin décentralisé qui pourrait rattraper ses concurrents centralisés dans un futur proche.

Vous n’êtes pas sans savoir qu'à l'origine, pour posséder des cryptomonnaies, vous deviez tout d’abord vous procurer du Bitcoin ou de l’Ethereum sur des sites comme Coinbase. Il fallait ensuite transférer ces cryptomonnaies sur des exchanges tels que Binance.

Lorsque vous vouliez récupérer vos profits (si vous en avez), il fallait reconvertir ces cryptomonnaies en BTC avant de pouvoir enfin sécuriser les profits en monnaie fiat sur votre compte bancaire.

De la même manière, il était impossible de garder du fiat sur les exchanges pour profiter d'une opportunité qui pourrait se présenter puisqu'il aurait fallu faire des transferts vers des sites qui permettent de faire la conversion fiat / crypto.

Cela était très fastidieux puisque cela impliquait plusieurs transactions et intermédiaires, avec les frais qui sont associés à de telles actions.

C’est comme ça que l'industrie des cryptomonnaies fonctionnait avant l'apparition du premier stablecoin en 2014, le Tether (USDT). Peu à peu, d'autres stablecoins ont fait leur apparition sur le marché, et les exchanges ont listé de plus en plus de paires incluant des stablecoins en observant la demande pour ces derniers augmenter.

Depuis, tous les exchanges possèdent au moins un stablecoin qui permet de jouer le rôle d’argent (fiat). Ainsi, si vous désirez avoir une partie de votre argent en dollar, vous pouvez acheter un stablecoin qui voudra toujours (en théorie !) 1 dollar.

Figure 1 : Stablecoin, 1 token = 1 dollar (USDC)

Grâce à ce système, fini les transferts laborieux et coûteux entre les exchanges. Vous pouvez convertir instantanément et à moindres frais une partie de vos cryptomonnaies en un actif qui gardera « toujours » une valeur fixe par rapport au dollar.

Que peut-on faire plus concrètement avec un stablecoin ?

Les stablecoins ont su s'imposer très rapidement dans l'industrie, en témoigne notamment le volume de transaction qu'ils génèrent : ils représentent 80% de l'ensemble du volume de transaction effectué en trading spot. La cryptomonnaie générant le plus de volume sur le marché est de très loin le stablecoin Tether (USDT).

Cela souligne le succès et le poids de ce type de cryptomonnaies dans l'industrie.

Il existe de nombreuses cryptomonnaies qui se targuent d'être des stablecoins. Toutefois, au vu de la capitalisation de certains d’entre eux, nous pouvons en retenir quelques-unes que nous classons dans principalement trois catégories, avec des types de stablecoins différents dans leurs approches que nous détaillerons ici.

Avant d'entrer dans le détail technique du fonctionnement des 3 types de stablecoins, voici de récapitulatif de leurs principales différences :

| Stablecoin centralisé | Stablecoin décentralisé | Stablecoin décentralisé algorithmique | |

| Collatéralisation | Monnaie fiat | Cryptomonnaies | Algorithme et cryptomonnaies |

| Principal risque | Pas de véritable collatéralisation | Risque d'instabilité | Risque d'instabilité |

| Transparence | Selon le bon vouloir de l'entreprise | Totale | Totale |

| Technologie | Simpliste | Complexe | Très complexe |

| Résistance à la censure | Aucune | Décision de la gouvernance | Décision de la gouvernance |

Ce type de stablecoin a toujours été le standard de l'industrie et cela continue à l'heure de l'écriture de ces lignes.

Il s'agit donc des stablecoins dont la valeur des tokens est collatéralisée par des actifs off chain, que ce soit par des réserves de dollars de l'entreprise émettrice, des obligations ou encore des billets de trésorerie. C'est-à-dire que pour 1 token d'un stablecoin centralisé, l'entreprise émettrice est censée détenir l'équivalent en fiat. Ce sera très majoritairement des dollars dont on parlera puisque la majorité des stablecoins suit le cours du dollar.

La stabilité et la valeur de ces stablecoins sont donc garanties par un taux de 1 token pour 1 dollar, les tokens étant les dettes et les dollars étant les actifs.

L'offre en circulation des stablecoins centralisés fonctionne via un mécanisme de frappe (mint) et de rachat. Pour créer un nouveau token, l'équivalent en dollar est théoriquement déposé en banque pour en garantir la valeur. Inversement, un burn du token est effectué lorsque l'on récupère l'équivalent en dollars du compte en banque.

Ces monnaies fiat sont ensuite utilisées par l'entreprise derrière le stablecoin centralisé pour générer des intérêts et couvrir les charges nécessaires à l'opération du stablecoin, ainsi que pour en tirer des bénéfices.

Voici en détail certains des stablecoins centralisés les plus valorisés du marché.

Ce stablecoin est le premier introduit sur le marché et est le plus utilisé à ce jour, en d'autres termes c'est celui qui génère le plus de volume de transaction sur le marché. Cela explique en partie la pression constante sur ce stablecoin pour auditer les réserves de l'entreprise et les différentes controverses qui y sont associées. Disponible sur la grande majorité des exchanges, ce stablecoin est garanti par l'entreprise Tether Limited, qui est une entreprise contrôlée par les propriétaires de l'exchange Bitfinex.

Logo de l'USDT, par Cryptoast

Le consortium Centre, fondé par Coinbase et Circle, est derrière ce stablecoin centralisé. L'USDC est notamment le stablecoin dominant en finance décentralisée (DeFi), en termes de valeur totale verrouillée (TVL).

Logo de l'USDC, par Cryptoast

Ce stablecoin est fondé par Binance et Paxos. Il est approuvé par le New York State Department of Financial Services (NYDFS), chose assez rare pour être soulignée. Paxos est le dépositaire, ce qui veut dire que l'entreprise se charge de garantir la valeur du BUSD avec des réserves en dollars et en bons du Trésor.

Ces stablecoins sont tous garantis par le dollar. En visitant leurs sites, il est possible d'y suivre les rapports (généralement mensuels) des réserves qu'ils possèdent.

Il y a de nombreux autres stablecoins de ce type comme le TrueUSD (TUSD) ou le Pax Dollar (USDP). Toutefois, il existe également des stablecoins garantis par des actifs physiques tels que l'or avec le PAX Gold (PAXG) ou le Tether Gold (XAUt).

Logo du BUSD, par Cryptoast

Ce type de stablecoin est garanti par d'autres cryptomonnaies, ce qui signifie que la valeur des tokens est collatéralisée par des actifs on chain, au lieu d'être garanti par des monnaies fiat off chain.

Ces stablecoins peuvent donc être garantis par des actifs eux-mêmes décentralisés, ce qui signe une différence majeure avec les stablecoins centralisés. Une autre différence majeure se situe au niveau de la gouvernance puisqu'aucune entité centralisée ne gère le stablecoin.

Le stablecoin le plus valorisé de cette catégorie est le DAI.

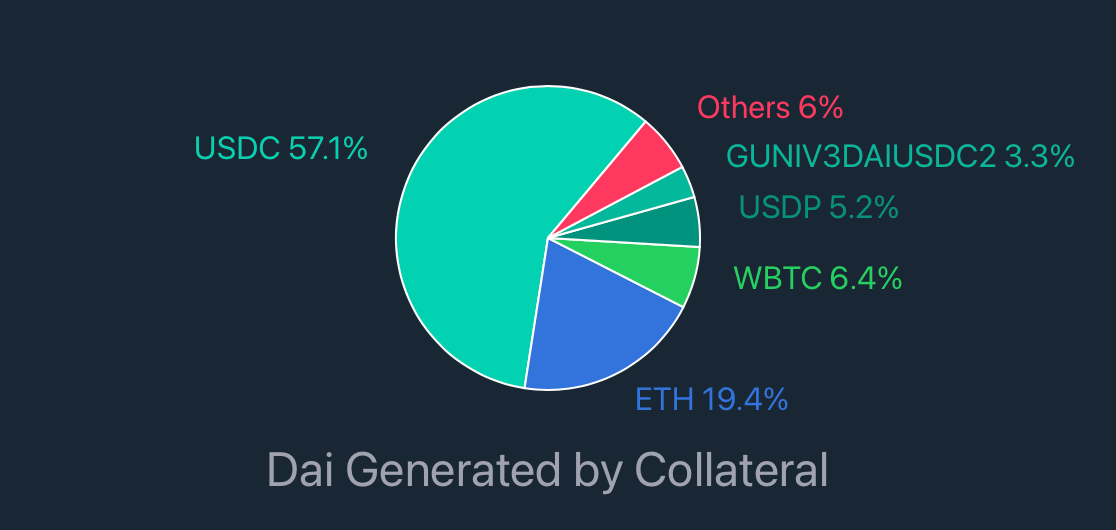

Une organisation autonome décentralisée (DAO) nommée MakerDAO gouverne ce stablecoin. Le DAI est entièrement garanti par d'autres cryptomonnaies, à savoir l'USDC (57 %), l'Ether (19 %), le Wrapped Bitcoin (6 %) et bien d'autres (données de mars 2022).

Figure 2 : Réserves du DAI (mars 2022)

Il est bon de noter que le DAI, bien qu'ayant les caractéristiques d'un stablecoin décentralisé, est notamment garanti à 57 % par l'USDC, qui est lui-même un stablecoin centralisé.

Logo du DAI, par Cryptoast

Le principe de garantie de la valeur fonctionne également de manière différente à un stablecoin centralisé.

En effet, pour mint un token, il est souvent nécessaire d'allouer en collatéral une valeur supérieure à l'équivalent en une autre cryptomonnaie. C'est ce que l'on appelle la surcollatéralisation. Ceci dans le but de protéger la valeur du stablecoin dans l'éventualité d'une baisse soudaine des actifs par lesquels il est garanti, puisque les cryptomonnaies sont bien plus volatiles que les monnaies fiat.

Reprenons l'exemple du DAI. Il est nécessaire d'allouer en collatéral 150% de la valeur que l'on souhaite mint de ce stablecoin. C'est-à-dire que si l'on désire mint 1 000 tokens DAI, il est nécessaire de mettre en collatéral 1 500 dollars en équivalent Ether, USDC ou autres. Ce que l'on appelle le ratio de collatéralisation est de 150% pour le cas de DAI.

Chaque stablecoin possède ses propres règles concernant ce ratio et celui-ci peut-être modifié par des votes de gouvernance.

Il existe d'autres stablecoins de ce type, qui font surtout leur apparition dans les protocoles de finance décentralisée (DeFi).

Par exemple, le fUSD du protocole Fantom permet d'accéder à Fantom Finance, et celui-ci a un ratio de collatéralisation de 500%.

Le stablecoin décentralisé algorithmique utilise des mécanismes compliqués et très sophistiqués en manipulant l'offre en circulation pour atteindre la stabilité. Celui-ci n'est pas garanti par un actif comme le sont les deux autres types de stablecoins. Il s'agit d'une différence cruciale et c'est pourquoi il est très compliqué de parvenir à en créer un qui soit fiable.

Concrètement, le protocole d'un stablecoin algorithmique agit en tant que banque centrale, puisqu'il augmente ou réduit l'offre en circulation en émettant des tokens sur le marché ou en les rachetant pour les brûler.

Ces actions de mint et de burn sont définies par des règles préalablement inscrites dans des smart contracts qui peuvent être audités à tout moment puisqu'ils sont open source. En général, ces règles peuvent seulement être changées par la gouvernance, donc à travers les votes des participants du réseau. Ce qui en fait le type de stablecoin le plus décentralisé existant.

Typiquement, un stablecoin algorithmique a une structure avec un système à deux cryptomonnaies. L'une maintient le taux de change au dollar (le stablecoin), et l'autre est utilisée pour absorber la volatilité du marché.

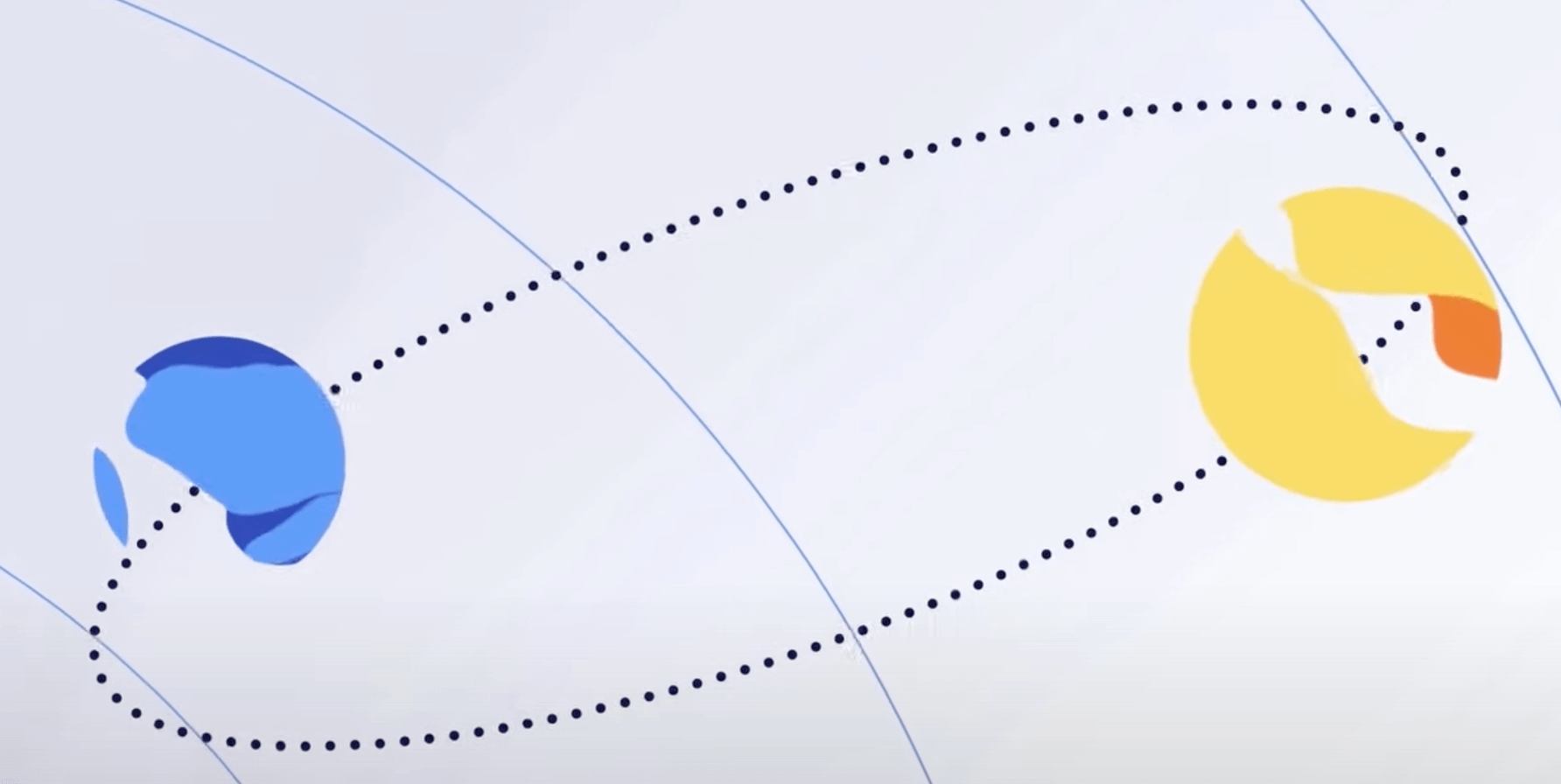

Figure 3 : Système à deux cryptomonnaies avec l'UST (stablecoin) et le LUNA (absorbe la volatilité)

C'est le cas par exemple du TerraUSD (UST) et du LUNA qui image cette relation entre les deux monnaies avec la Lune (LUNA) qui stabilise la rotation de la Terre (UST).

Enfin, un oracle comme Chainlink (LINK) est généralement utilisé par le stablecoin algorithmique afin de permettre au protocole de comprendre à quel taux de change il doit être fixé. Certains peuvent aussi se servir d'un oracle décentralisé : les validateurs du réseau votent pour ce qu'ils considèrent être le vrai taux de change tous les X blocs.

Le stablecoin algorithmique est donc complètement à part puisqu'il fonctionne d'une manière radicalement différente des autres stablecoins, se reposant uniquement sur son algorithme, le rendant totalement décentralisé.

L'exemple de réussite la plus populaire de ce type de stablecoin provient du protocole Terra et son stablecoin TerraUSD (UST).

L'UST étant un stablecoin algorithmique décentralisé, il est stabilisé par une autre cryptomonnaie native du protocole Terra, le LUNA, qui ajuste son offre en circulation afin d'augmenter ou réduire celle de l'UST et ainsi garantir la stabilité de son cours.

👉 Plus d'infos sur le stablecoin TerraUSD (UST)

Il existe peu de stablecoins de ce type et beaucoup d'entre eux ont échoué par le passé. Il est à noter qu'il existe également des stablecoins algorithmiques que l'on pourrait qualifier d'hybrides puisqu'ils sont en partie collateralisés par d'autres actifs. C'est notamment le cas du FRAX.

Nous avons regroupé les points forts et faibles des deux derniers types de stablecoins ensemble.

Tous les stablecoins suivant le cours du dollar ont une valeur théorique de 1 dollar chacun, toutefois, en analysant la courbe des prix de ces différents tokens, on se rend compte que les cours ne sont pas toujours égaux à 1 dollar. Ces légères variations à la hausse comme à la baisse ont un impact négligeable et c'est tout à fait normal.

Pour expliquer très simplement cette différence de prix par rapport au prix théorique, on peut dire que cela est principalement dû à un effet d’ajustement lorsqu’il y a une forte demande ou une forte offre. Pour faire simple, si le prix est trop haut, les gens vont vendre, si le prix est trop bas, les gens vont acheter.

Mais il existe de nombreux cas dans lesquels les stablecoins ont perdu cette stabilité avec une amplitude inquiétante. Quelques exemples des cas les plus connus de l'industrie.

En octobre 2018, le Tether (USDT) est tombé à 0,92 dollar. Cela était dû au manque de confiance des investisseurs suite à une controverse concernant le manque de transparence sur les réserves de l'USDT. La conséquence directe de cette chute fut une hausse générale d'autres actifs puisque les investisseurs échangeaient leur USDT contre du BTC ou d'autres stablecoins.

En mai 2021, le Terra USD (UST) est tombé à 0,90 dollar principalement à cause de la chute du cours du LUNA et de liquidations en cascade sur le protocole Anchor, une application décentralisée (dApp) du réseau Terra.

Quasiment tous les stablecoins ont subi, à un moment ou un autre, une chute momentanée de leur cours suite à un incident, cependant comme les deux exemples ci-dessus, ceux-ci ont retrouvé leurs taux de change très rapidement. D'autres ont eu des conséquences beaucoup plus dramatiques comme avec le stablecoin algorithmique hybride nommé IRON en juin 2021.

Ce dernier avait 75% de sa valeur garantie par l'USDC et 25% par TITAN, un token censé ajuster son offre en circulation pour stabiliser la valeur de l’IRON. Le problème de ce stablecoin résidait dans ses Tokenomics, et donc des incitations économiques nécessaires au bon fonctionnement de l'IRON. En effet, le cours du TITAN était excessivement élevé dû à la spéculation. Les investisseurs commencèrent à prendre leur profit ce qui déclencha une très forte volatilité à cause du manque de liquidité, ce qui causa une cascade de panic selling et donc énormément d'opportunités d'arbitrages.

Une chute brutale du cours du TITAN affecte directement le taux de change de l’IRON puisque celui-ci est stabilisé à 25% par le TITAN. Pour résoudre cela il a fallu mint plus de TITAN, ce qui mena à une inflation et accéléra davantage la chute du cours du TITAN. Le cours de l'IRON n'a pas pu être maintenu et le TITAN tomba éventuellement à 0.

Un stablecoin algorithmique survit uniquement grâce à son code, il n'y avait donc aucun moyen de stopper cette spirale infernale qui a mené à l'échec d'un stablecoin auparavant valorisé à 2 milliards de dollars. La conception même de l'IRON est en cause.

Nous voyons ici qu'il arrive qu'un stablecoin ne parvienne pas à maintenir sa parité avec le dollar, que ce soit par manque de confiance de la part des investisseurs, à cause de la forte volatilité du marché ou encore du fait d'erreurs dans la conception même du stablecoin.

C'est pourquoi il est nécessaire de prendre ses précautions et préférablement faire confiance davantage aux stablecoins qui ont pu faire leurs preuves.

Nous voici donc à la fin de notre article sur les fameux stablecoins. Nous espérons que cela vous aidera à mieux comprendre de quoi il s’agit et la logique qui se cache derrière un tel crypto-actif qui s'est révélé en tant que pilier majeur de l'industrie des cryptomonnaies.

Les stablecoins offrent de nombreux avantages dans l'industrie des cryptomonnaies comme nous avons pu le voir. Le plus évident étant de s'en servir comme valeur refuge. Cela peut s'avérer très utile si vous sentez que les cours dévissent et que vous souhaitez quitter le marché quelques heures ou jours.

Un petit aparté enfin sur les monnaies numériques de banques centrales (MNBCs), qu'il ne faut pas confondre avec les stablecoins. En effet, bien qu'utilisant potentiellement la technologie de la blockchain, les MNBCs ne sont que des versions numériques de monnaies fiat, garanties par les actifs en réserve des pays et complètement régulées et contrôlées par les banques centrales.